新浪财经讯 日前,中汽协和乘联会先后发布的9月数据显示,国内汽车行业产销量出现了少见的两位数同比下滑,行业景气度下行明显、拐点已现。随着大环境变差,上市车企的股价也表现不佳,多数公司今年出现了持续大跌。

作为曾经的业内黑马、以“保时泰”等网红车闻名的众泰汽车(4.200,-0.08, -1.87%),去年成功借壳上市后,在本轮行业调整中似乎格外显眼。与公司2018年营收同比增长77.15%、扣非净利增长40.57%、汽车销量增加8.2%的亮丽中报形成鲜明反差的是,今年内股价累计下跌近三分之二,目前已跌至公司净资产(8.28元/股)的一半,市净率在所有汽车类A股上市公司中排名垫底。

业绩和股价表现如此显著的背离,主要原因究竟是市场在大盘萎靡、行业景气回落之下的“错杀”,还是众泰汽车本身内在价值的真实反映,新浪财经结合公司财报并对比同类车企,为投资者的决策做一个梳理和参考。

销售压力之下全力去库存 研发费用资本化率高于多数同行

单从业绩上看,众泰汽车在2018上半年表现可谓不错。中报显示,公司销售收入102.5亿元,同比增长达77.15%,实现归母净利润30450.18万元,同比增长37.00%,扣非净利润为3.03亿元,同比增长40.57%。在行业整体增速放缓的情况下,交出这样的成绩单实属不易。

不过,进一步分析财务数据后,能够感受到众泰汽车的销售压力正在显著加大。

上半年,国内汽车销量累计仍然增长5.57%,但增速前高后低并且下滑有加速之势。在竞争加剧的背景下,众泰汽车的应收账款从38.65亿上升到52.65亿,占总资产的比重也从去年同期的12.8%上升到16.63%。存货则从38.63亿下降到28.59亿,占总资产的比重也在同步下降,同时,二季度毛利率(17.79%)环比一季度也开始出现下降。应收账款、毛利率和存货等数据的变动,显示出公司在较大的外部销售压力之下,正在全力去库存。

在财务方面,新浪财经还注意到,相比同行、特别是体量和规模更为接近的上市车企,众泰汽车的一些会计处理也值得投资者关注。

众所周知,为了保持外观、性能、技术等领先,研发的投入是汽车生产商的主要支出之一,研发支出可以通过资本化处理,计入无形资产、在使用期内折旧摊销扣除,也可以费用化处理,即一次性计入当期损益,以后不再扣除。而不同的会计处理,对当期利润有时会有重大影响。

公开资料显示,2017年,众泰汽车研发费用为5.88亿,其中资本化金额为2.44亿,资本化率为41.47%。同期,上汽集团(27.150, 0.15, 0.56%)、一汽、东风和长城汽车(6.000, -0.17, -2.76%)研发投入的资本化率为0,即全部费用化,其他主要车企研发投入的资本化比重分别是,长安汽车(5.770,-0.22, -3.67%)27.94%,江淮汽车(4.370, -0.10, -2.24%)31.62%,比亚迪(45.960, -0.97, -2.07%)40.32%,吉利汽车大约65%(考虑无形资产摊销),广汽集团(10.350, -0.04, -0.38%)为83.50%。

尽管各家车企的研发投入资本化率每年并不一定相同,但从2017年的数据中仍然可以看到,众泰汽车研发投入的资本化率除了比吉利和广汽低以外,超出了其他多数同类车企,在此影响下,众泰汽车的实际利润水平值得商榷。

此外,有业内人士表示,众泰汽车“保时泰”为代表的热门车型连外观都有模仿痕迹,那么公司资本化处理的研发投入含金量到底有多少,市场对此颇为关注。

SUV占比大增速快、电动车负增长 销量上涨难掩结构隐患

自去年上市以来,众泰汽车依靠自身“独特优势”,汽车销量一直表现不错,2018上半年,销量同比增速为8.2%,依然超过行业增速。

然而,分结构来看,公司销售恐怕存在不小隐患。

资料显示,2018上半年,众泰销售的115044辆汽车中,SUV 92666辆、基本型乘用车(轿车)9576辆、纯电动乘用车12802辆,而2017同期,三类车型销量分别为77798辆、15485辆,和13004辆。可以看到,众泰汽车的销售中,SUV不仅占比最大,而且增速也最快。

需要指出的是,我国SUV市场从2010年左右开始大幅增长,到2017年保有量突破千万辆,而在最近的几个月,销量出现了多年少见的连续下滑。中国汽车工业协会公布的数据显示,今年8月,SUV共销售73.76万辆,同比下降4.68%,此前的6月和7月,SUV市场的销量则分别同比下降了0.52%和8.24%。9月份历来是销售旺季,不过从10月12日乘联会发布的销量数据来看,SUV仅完成80.3万辆的销量,同比跌幅更是达到了14.5%。

业内人士表示,SUV经过多年快速增长,已基本满足市场需求,从国际市场来看,SUV、轿车的占比分别为40%和50%左右,而目前中国市场的SUV占比已达到40%,销量出现增速回落,甚至负增长都属合理,并且未来这种情况很可能会持续,产品结构偏重SUV的车企或面临较大风险。

除了SUV,作为行业未来重要增长点的新能源汽车,在同期新能源车销量翻番增长(2018年上半年新能源乘用车销量351888辆,同比增长120%)的情况下,众泰电动车的销量反而从13004辆下滑到12802辆,出现了罕见的负增长。

不被看好的SUV占比过大,而电动车产品占比小并且在负增长,市场由此对公司产生忧虑也在情理之中。

现金流与利润背离 6家机构定增一年浮亏66%

众泰汽车2018年净利润超过3亿,但经营性现金流入净额仅3950万,同比下降51.47%,增速也与净利背离。同时,投资和筹资现金流大幅净流出,分别达到-11.4亿和-10.5亿,即使扣除8.3亿的购买理财支出,同比流出量也十分明显。

在公司现金流吃紧的情况下,众泰汽车不久前还与歙县政府签署了投资协议,项目计划总投资15亿元人民币,建设年产100万套智能网联汽车电子零部件的生产基地。值得一提的是,年中公司39.8亿的货币资金,扣除21.4亿受限资金后,可动用的资金大概18个多亿。

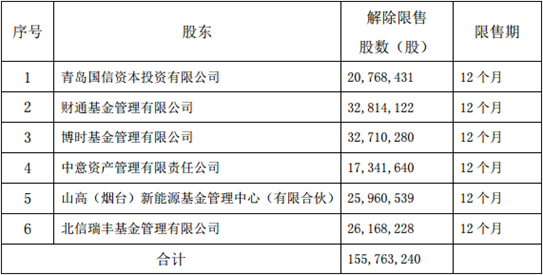

新浪财经还注意到,众泰汽车去年借壳上市时,同时募集了配套资金,共有包括财通基金、博时基金、北信瑞丰基金等在内的6家机构参与了定增,价格为9.63元/股,锁定期一年,今年9月5日开始流通。

截至今日收盘,这6家机构如果还没卖出的话,仅一年多时间,浮亏已达66%。

众泰汽车2017年配套资金定增机构

众泰汽车2017年配套资金定增机构