今年以来,债券市场的走势有如过山车。投资者应该如何应对呢?请看诺亚财富旗下的诺亚研究工作坊带来的分享。

核心观点:

一、市场情绪由过去的“极度乐观”转向“极度悲观”,导致了债市出现持续性的回调。

二、经济基本面以及流动性运行方向的持续性是资产趋势性行情的基础,经济复苏和流动性收紧的不可持续决定了债市转熊的不可持续。基于对债市利率的定价重估,我们认为,本轮债市的调整基本告一段落。

三、债券利率已到低位,股债性价比对股市较有利,已经达到中期来看胜率较高的位置,可逐步从纯债转换至股债平衡组合。

债市演绎过山车行情

今年以来,债券市场的走势有点像过山车。前四个月不断上涨,投资者乐呵呵;5月份开始持续回调,投资者心慌慌。

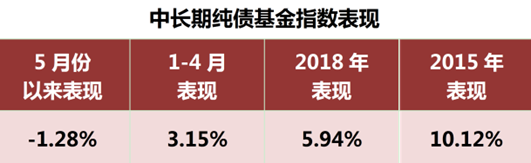

如果将前四个月中长期纯债基金业绩表现年化换算的话,完胜18年债券牛市,直追15年债券大牛市。如果考虑到现在债券基金的杠杆率明显低于15年的话,今年前四个月债市的涨幅不可谓不喜人。而之后是急转直下,导致债券基金净值出现较大幅度的回撤。

数据来源:Wind、正行产品筛选与研究中心;数据截止 2020/6/10

数据来源:Wind、正行产品筛选与研究中心;数据截止 2020/6/10为什么会出现过山车行情?

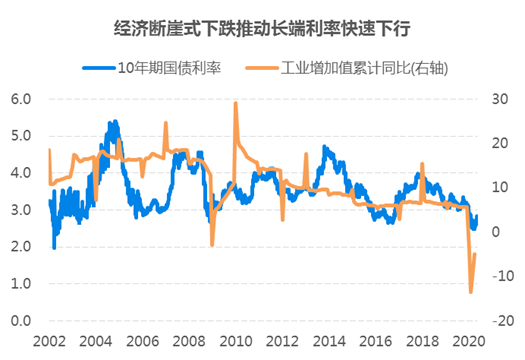

疫情打断了经济弱复苏的进程,导致经济出现断崖式下跌,而政策当局为了对冲经济下行压力,加大了货币宽松力度,多次降准、降息(公开市场操作利率)。市场对于经济基本面和流动性宽松的线性外推,使得情绪面极度乐观,从而推动债市快速大幅度的上涨。

但在复工复产之后,经济数据快速恢复,并且流动性也并未如预期那样出现边际宽松。这时候,市场开始担心经济会持续复苏,货币政策也因此会退出宽松。对于债市来说,市场情绪由过去的极度乐观转向极度悲观,导致了债市出现持续性的回调。

数据来源:Wind、正行产品筛选与研究中心;数据截止 2020/6/10

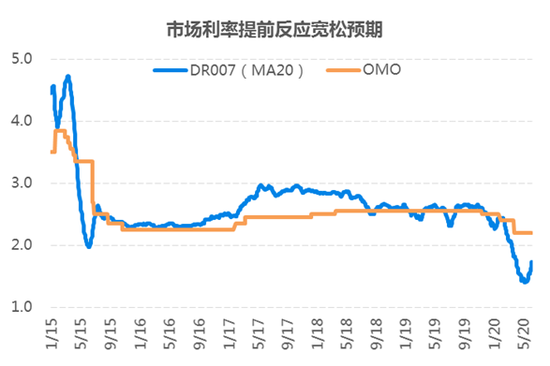

数据来源:Wind、正行产品筛选与研究中心;数据截止 2020/6/10 数据来源:Wind、正行产品筛选与研究中心,数据截止 2020/6/10

数据来源:Wind、正行产品筛选与研究中心,数据截止 2020/6/10债市回调已基本结束

经济基本面以及流动性运行方向的持续性是资产趋势性行情的基础。对于债市来说,如果是从此转为熊市,利率持续向上,需要经济数据持续性向上的好转和流动性收紧作为支撑。

过去几个月经济数据的快速反弹,主要还是归功于因疫情而受到抑制的生产和需求集中释放。未来,收入减少对消费的滞后影响以及外需走弱对出口端的压力将会拖累经济恢复。这也就意味着,在受抑制的需求快速释放之后,内外需的不足将会使得经济恢复的斜率走低,经济增速大概率是一种低位徘徊的状态,短期快速反弹的趋势并不可持续。

疫情以来,CPI从高位快速回落,从“5”时代重回“2”时代。虽然疫情对经济活动的抑制进一步降低,但餐饮需求受到的抑制仍然明显,食品项总体偏弱,对CPI形成拖累,未来CPI仍是趋势性向下。PPI虽然大概率已见底,但在需求偏弱的情况下,向上的弹性明显不足,PPI通缩压力仍然较大。通胀水平的持续走低,一方面会拉低名义经济增速,另一方面也会威胁到接下来的经济恢复。

至于货币政策,我们认为是由极度宽松转向常态化宽松,而非收紧。在宽货币到宽信用的过程中,受益的主要是国企和大型企业,新增社融的主要贡献是地方政府平台和国有企业,民营企业、小微企业的融资规模和融资成本并没有得到太大改善。所以,信用的宽松是结构性的,并不牢固。如果未来收紧货币,企业的融资成本必然会相应抬升,无异是对宽信用节奏的一种终止。所以,我们认为,在经济出现明显好转之前,货币政策不会收紧。同时,通缩压力显现会增大货币政策的宽松空间。

所以,经济复苏和流动性收紧的不可持续决定了债市转熊的不可持续。

如果我们以政策利率(7日OMO回购利率)为定价锚的话,目前资金利率和1年期国债利率与其差额在20个BP左右,基本回升到合理水平,接下来继续大幅上行的空间和概率都相对不大。目前10年期国债利率是2.8%,与春节前3%的水平还有20个BP左右的差距。但中期来看,宏观基本面难以恢复到春节前水平。基于对债市利率的定价重估,我们认为,本轮债市的调整基本告一段落。

债市收益率上行,大家都不愿意看到,因为持有债基的投资者可能面临亏损。但从另一个角度来看,债市收益率的上行意味着未来的可投资机会增加,获取的票息收益相应增加。在一个偏震荡的行情中,票息收入将是基金的主要收益来源,债券收益率的走高,实际上是一件好事。

股债相对性价比中期看对股市有利

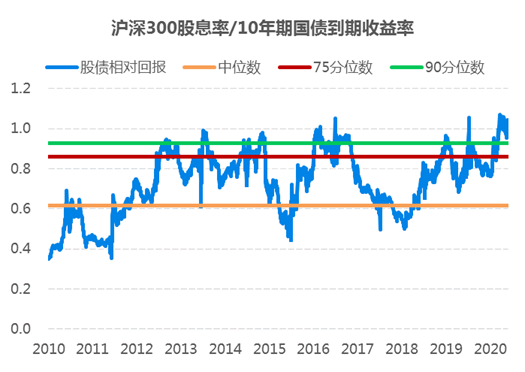

虽然,持有债券仍然可以获取稳定的收益,但在利率处于低位的情况下,潜在的收益空间已相对较低。4%的利率水平和3%的利率水平获得的票息收益是不一样的,利率下行的空间也是不一样的,资本利得的获取已极为有限。

债券利率已到低位,股债性价比对股市较有利,已经达到中期来看胜率较高的位置。在债券利率不会大幅上行的背景下,最终的均值回归必然是由股票价格上行来带动。虽然疫情海外扩散会冲击外需、影响企业盈利,贸易摩擦等事件给风险资产带来不确定性,但时间已站在股市一边,可逐步从纯债转换至股债平衡组合。

数据来源:同花顺、正行产品筛选与研究中心;数据截止 2020/6/10

数据来源:同花顺、正行产品筛选与研究中心;数据截止 2020/6/10[免责申明]

本信息由诺亚财富供稿,来源于公开资料,文中的观点、结论和建议仅供参考,不代表任何确定性的判断。投资者据此做出的任何投资决策与新浪广东无关。