随着电动汽车产销量的增长,动力电池行业亦跟随踏入上升通道。2018年,我国动力电池行业整体形势良好,但企业间差异日大,技术迭代与成本平衡等话题成为行业热点,2019年的动力电池行业又会有哪些新方向?

行业数据

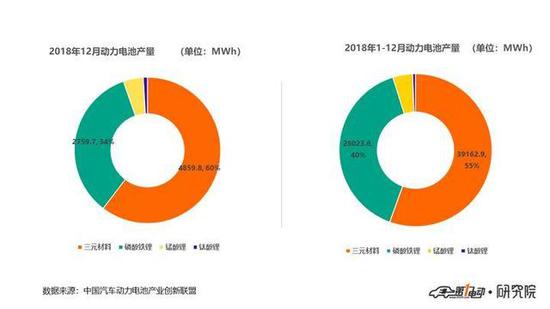

中国汽车动力电池产业创新联盟发布的数据显示,2018年全年,我国动力电池累计产量达70.6GWh,其中三元电池累计生产39.2GWh,占总产量比55.5%;磷酸铁锂电池累计生产28.0GWh,占总产量比39.7%;其他材料电池占比4.8%。

(图片来源第一电动网)

(图片来源第一电动网)从销量来看,2018年全年,我国动力电池累计销量达62.3GWh,其中三元电池累计销售34.5GWh,占总销量比55.4%;磷酸铁锂电池累计销售24.4GWh,占总销量比39.1GWh。三元电池产品已成为市场绝对主体。

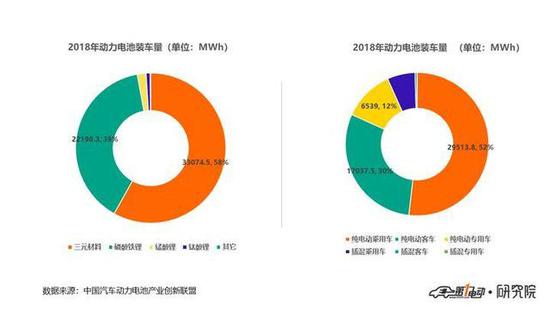

(图片来源第一电动网)

(图片来源第一电动网)从装车量来看,2018年全年,我国动力电池装车量共计56.9GWh,同比增长56.3%。按电池材料分,三元电池和磷酸铁锂电池全年装车量分别为33.1GWh和22,2GWh,占装车总量比分别为58.1%和39%;按配套车型分,2018年全年新能源乘用车和新能源商用车电池装车量分别为33.1GWh和23,8GWh,乘用车型已成为市场配套主体。

(图片来源第一电动网)

(图片来源第一电动网)同时,长三角、珠三角、京津冀等动力电池产业集聚地,总产能达到全球的50%以上。

从各形状锂电装机情况来看,真锂研究的数据显示,方形电池2018年全年总装机41.74GWh,占比高达74.03%(比重和2017年的59.77%有较大增长)在除了PHEV客车之外的其他各个细分车辆市场,方形电池的装机量都遥遥领先于其他两种电池;与2017年的20.10GWh相比,方形电池装机量同比增幅高达107.67%,同样遥遥领先于其他两种电池。

软包电池2018年全年总装机7.59GWh,占比13.47%(比重和2017年的13.64%基本相当);装机量与2017年的4.59GWh相比,同比增长了65.52%。

圆柱电池2018年全年总装机7.05GWh,是3种电池中唯一同比下降的(2017年装机8.94GWh,同比下降21.17%)。圆柱电池装机下滑较大的细分市场是EV专用车和EV客车,主要是沃特玛留下的空间没有企业填补。

企业成绩

从装车集中度水平来看,2018年全年,我国动力电池产业共计有93家动力电池企业(按集团公司算)实现装车配套,较2017年减少9家。

2018年全年,我国动力电池产业装车量排名前三名企业共计生产38GWh,占比66.8%;前五名企业共计装车42GWh,占比73.8%;前十名企业共计装车47.1GWh,占比82.8%。

从电池芯厂的情况看,2018年全年前20强一共实现装机51.92GWh,市场份额合计92.11%,较前11个月略有降低,主要是12月的抢装效应使得大量中小厂商实现了装机。

技术方水平面,国家工信部副部长辛国斌表示,2018年三元和磷酸铁锂电池是市场主流产品类型,比能量持续提升,成本不断下降。其中三元电池技术进步明显,规模应用产品的单体能量密度提升至265Wh/kg,成本降至了1元/Wh以下。较2012年,能量密度提高了2.2倍,而成本下降了75%。磷酸铁锂电池技术趋于成熟,单体比能量达到了160Wh/kg,成本降至0.7元/Wh。

辛国斌表示,动力电池布局区域合理。动力电池产业投资回归理性,2018年我国动力电池规划和在建项目较2017年明显减少,盲目扩产项目大幅减少。2018年实现配套的动力电池企业数量较2016年减少了一半,同时排名前10位的企业市场占比达到了83%,产业集中度大幅提升。

关键词/事件

强者恒强

2018年,锂电的行业集中度越来越高,头部电池企业如宁德时代、比亚迪等前十企业的总装机量相比去年的80%增长约6%。2018年,宁德时代上市,并与众多国内外车企合作,形成强强联合的盟友关系;比亚迪扩产74GWh,电池除了满足自家使用外,还欲拆分上市,对外供货。宁德时代已在欧洲建厂,而比亚迪也在欧洲考察建厂的可能性。

此外,在电池产业链上的原材料企业,也正呈现出这种“强者恒强”的局势。正极材料、负极材料、隔膜、电解液等关键材料前十企业,占据超7成的市场份额。

倒闭潮涌

2018年,随着政策转向,资本投资偏好优质标的,……锂电行业涌现了洗牌后企业倒闭出局的浪潮。

2018年,沃特玛债台高筑达221亿元,董事长股份遭冻结;猛狮科技现金流紧张,银行账户被冻结,虽然最后找到了国资背景资金入驻,但要复产也是2019年的事了;银隆拖欠货款引供应商不满……大的动力电池厂都难熬,其他没有订单,没有稳定合作客户和庞大资金链支持的企业更是在苦苦支撑。

一荣俱荣,一损俱损,这是产业链最真实的一面。受下游动力电池厂商倒闭的影响,相关的材料及设备企业的供应商讨债不时见诸报端。随着外企进军市场,竞争加剧,这个倒闭浪潮还将继续。

回收利用

2018年,除了企业的倒闭潮,还有国内首批进入市场的汽车动力电池的“报废潮”。在这之前,还有《新能源汽车动力蓄电池回收利用管理暂行办法》、《汽车动力蓄电池编码规则》、《电动汽车用动力蓄电池产品规格尺寸》、《车用动力电池回收利用 拆解规范》和《车用动力电池回收利用余能检测》等政策法规出台,为动力电池的回收利用奠定了基础。

随着《新能源汽车动力蓄电池回收利用溯源管理暂行规定》的公布,业内关注的动力电池回收处理也开始进入发展的快车道,而提前布局梯次利用的企业势必抢占有利位置。在梯次利用方面比克电池、比亚迪、北汽新能源、国家电网等已率先布局;材料回收方面则有邦普、格林美和豪鹏等企业。

专家预测

广东新能源汽车产业协会秘书长周发涛表示,2019年,动力电池行业的竞争会越发激烈,头部效益加剧,留给中小企业的市场空间会越来越少。此外,动力电池行业的门槛会越来越高,行业将变得越发重资本,这将可能引发电池生产企业与车企的联系,以解决资金不足的难题。

此外,他认为2019年动力电池行业将可能有新技术的出现,使电池的能量密度进一步提高,促进电动汽车的续航里程往500km迈进。

上海莫弥济新能源科技有限公司董事长陆道云则认为,过快的加大能量密度是国内动力电池行业“走火入魔”的表现,为了应对财政部对动力电池和电动汽车补贴标准的新要求,电池生产企业“拔苗助长”式地提高电池的能量密度,导致动力电池的安全性不足,电池性能存在“虚标”的现象。他认为,目前240GWh/kg的能量密度比已经颇有竞争力,企业应把更多的精力放在安全性上面。

另外,他预计随着财政补贴的逐步退出,动力电池行业将会经历新一波的“洗牌潮”,在国内动力电池企业发生缩减之际,国外的动力电池企业将可能进入中国进行生产、销售,在新能源汽车之外,动力电池行业也将面临国际先进企业的挑战。

2019计划

宁德时代

NCM811电池上市

宁德时代此前曾宣布2019年将上市NCM811电池。目前宁德时代电池主要为NMC 523,该电池的正极材料是20%的钴。NCM 811电池的推出,将大大减少钴的使用量——每千瓦时电池的钴含量将下降一半多。

比亚迪

新电池厂投产

目前比亚迪规划产能是60GWh,目前有三个动力电池工厂,2019-2020年,比亚迪还将陆续有两三个新的电池工厂逐步投产,已经在重庆开工,未来西安还会建立电池工厂,以达到2019年40GWh,到2020年,其规划动力电池产能将达到90GWh。此外,比亚迪在青海的动力电池厂规划产能是24Gwh,2019年预计将全部投产。

比克电池

2020年产能达到20GWh

比克电池目前拥有深圳、上海、郑州三大研发中心;深圳、郑州两大生产基地;四大销售中心。

2017年,比克电池产能达8GWh,2018年,比克电池装机量达到1.7GWh,比克电池计划2020年达到20GWh。

国轩高科

NCM811软包生产线2019年具备生产能力

1月10日,国轩高科表示,公司三元811配套的1GWh软包线,将于2019年1月份具备生产能力,预计到2020年实现三元811软包电池量产。

目前国轩高科制备的三元811软包电池样品能量密度达302Wh/kg,循环次数超过1500周。已于近期通过科技部的中期检查。此外,新开发的190Wh/kg的磷酸铁锂圆柱电芯产品也将于2019年量产。

天劲股份

2019年推出NCM811电池

2018年度天劲股份实现动力电池装机量308.71M Wh,2019年天劲股份经过产能提升和产线自动化升级后,年产能将达到 10GWh,全年可满足30万辆新能源电动汽车的配电需求,可实现年产值100亿元以上。